Опубликовано в журнале Outdoor Media

Автор – Вячеслав Щипанов,

ведущий аналитик компании «ЭСПАР-Аналитик»

Текущий кризис для России оказался гораздо глубже и продолжительнее не только из-за сильно упавшей стоимости нефти, но и вследствие западных санкций.

Кризисы 2009 и 2015 гг. начались осенью 2008 и 2014 гг. соответственно в результате падения цены на нефть. Кризис 2015 г. обострился еще и введёнными санкциями США, ЕС и их союзниками, главные из которых заключалась в запрете кредитования России и ее резидентов. Кризисы сопровождались значительным ослаблением курса рубля по отношению к другим валютам. В результате обоих кризисов валовый внутренний продукт (ВВП) страны значительно снизился. В 2009 г. реальный ВВП России упал на 7,8%, а в 2015 г. спад составил 3,7%. Разница между падением ВВП в 2009 и в 2015 гг. составила 4% (Диаграмма 1).

Такая большая разница в падении ВВП объясняется не тем, что в 2009 г. нефть как основной источник дохода бюджета сильнее упала в цене (глубина падения среднегодовой стоимости нефти в 2015 г. была существенно выше, чем в 2009 г., а именно – 16%).

Это связано, прежде всего, с тем, что страна была лучше подготовлена к возможным потрясениям на мировых сырьевых рынках. Зависимость России от нефтяных и прочих сырьевых доходов за прошедшие шесть лет заметно снизилась. За счёт диверсификации структуры бюджетных доходов доля нефтегазовых доходов в структуре федерального бюджета неуклонно снижалась последние четыре года – с 50% в 2012 г. до 4)% в 2015 г. Это стало возможным, в том числе и благодаря увеличению производства продукции с добавленной стоимостью.

Наличие значительных международных резервов России, которые более грамотно использовались, чем в предыдущий кризис. В кризис 2008–2009 гг. международный резерв России снизился сильнее, чем в 2014-2015 гг. как в абсолютном выражении (на $57 млрд), так и в процентном соотношении (на 5%). Международные резервы позволили сократить дефицит бюджета и стимулировать программы поддержки базовых отраслей экономики.

Умелая государственная политика изменения курса доллара к рублю. На первое августа 2008 г. доллар достиг значения в 23,4 руб., а на первое января 2010 г. за доллар давали 30,2 руб. Следовательно, курс доллара за 17 месяцев повысился на 28%. На первое августа 2014 г. он стоил 35,4 руб., а на первое января 2016 г. – уже 72,9 руб. Как видно, курс за 17 месяцев увеличился на 105%. В последние несколько месяцев курс рубля стабилизировался и держится на отметке 64-66 руб. за доллар. Такими мерами удалось стабилизировать бюджет и сохранить социальные обязательства перед населением.

Текущий кризис оказался гораздо глубже и продолжительнее предыдущих, как было сказано выше, не только из-за сильно упавшей цены нефти, но также из-за санкций, главная из которых – запрет иностранным финансовым институтам кредитования России и её резидентов. В этих условиях более сильная девальвация рубля – неизбежность. Она имеет и немало плюсов, особенно для крупных государств, как в плане развития импортозамещения так и в плане повышения конкурентоспособности отечественной продукции на внешних рынках.

По реалистичному сценарию Министерства экономического развития (МЭР) России (Диаграмма 1) в 2016- 2018 гг. страну ждет незначительный рост ВВП, а в связи со сланцевой революцией в добыче энергоносителей маловероятен и существенный рост цен на сырьё. Если цены на нефть марки Brent стабилизируются на уровне $50 за баррель, а курс рубля на уровне 65 руб. за доллар, то рынок наружной рекламы России, по оценкам экспертов, будет постепенно восстанавливаться.

В первой половине 2016 г. в отрасли наметились тенденции к посткризисному восстановлению. За шесть месяцев текущего года объем рынка ooh вырос по сравнению с аналогичным периодом прошлого года на 8,4%. Такой же показатель в 2010 г. составлял 9,3% (Диаграмма 2). Причем в 2016 г., в условиях дефицита инвентаря, рост рынка произошел в большей степени за счет роста цен (6,4%) и в меньшей степени за счет увеличения спроса (1,9%). Напротив, в 2010 г., ввиду переизбытка инвентаря и низких цен на него, рост стал возможен за счет увеличения спроса (11,6%), при этом наблюдалось снижение средних цен продаж (-2,1%).

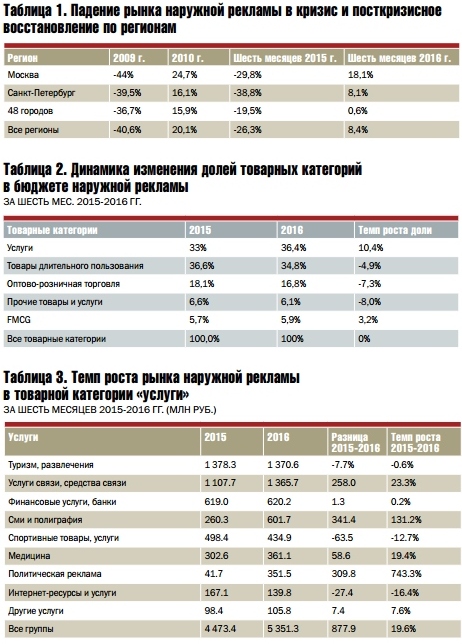

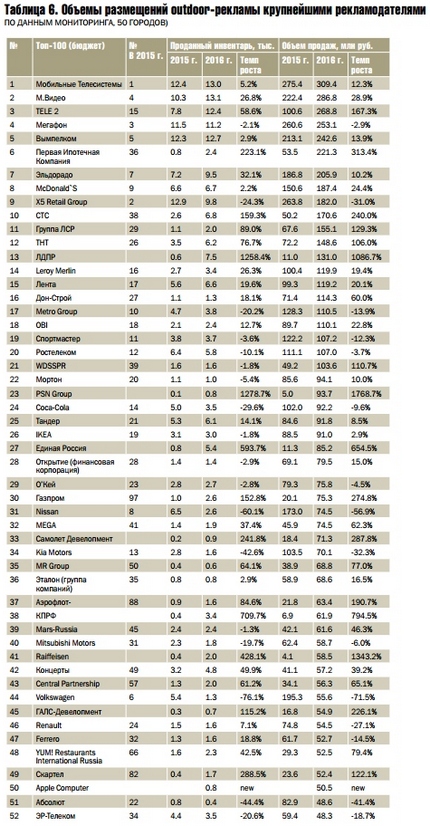

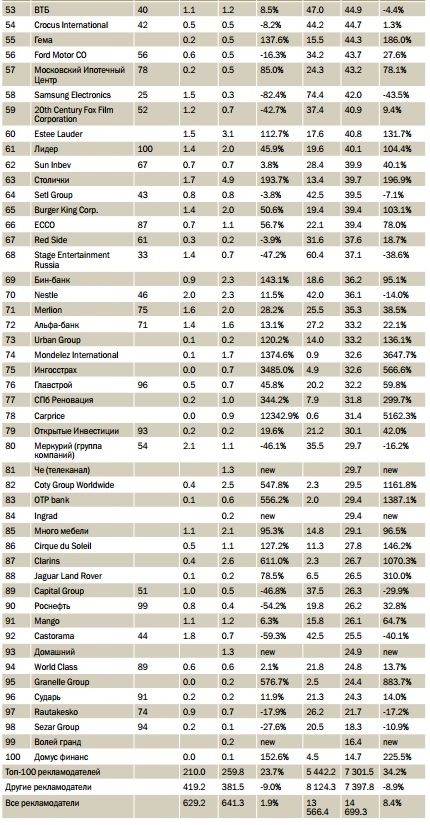

Как и в кризис 2009 г., восстановление рынка после кризиса 2015 г. началось в Москве и в Санкт-Петербурге. Так, за шесть месяцев 2016 г. рост индустрии в Москве составил 18%, в Северной столице – 8%, в остальных регионах только на 1% (Таблица 1). Локомотивами посткризисного роста отрасли в 2016 г. стали крупнейшие рекламодатели. Новые лидеры рейтинга внесли наибольший вклад в восстановление объемов наружной рекламы. Согласно данным компании «ЭСПАР-Аналитик», 100 крупнейших рекламодателей в российском outdoor за первые шесть месяцев 2016 г. разместили более 260 тыс. постеров на сумму 7,3 млрд руб., что составило 41% в количественном выражении и 50% в денежном от всего коммерческого оборота постеров за данный период. В первом полугодии 2015 г. эти показатели для топ-100 рекламодателей были несколько ниже: объем размещений составлял 210 тыс. постеров на сумму 5,4 млрд руб., а доля рынка – 36 и 45% соответственно. За первое полугодие 2015- 2016 гг. темп роста объема закупок 100 крупнейших рекламодателей в четыре раза превысил рост всего рекламного рынка outdoor (34 против 8% соответственно), причем остальные рекламодатели показали отрицательную динамику (минус 9%). Таким образом, локомотивами посткризисного роста отрасли являются крупнейшие рекламодатели.

Среди крупнейших рекламодателей топ-100 две трети (69%) сохранили лидерство в 2015-2016 гг., показав при этом в рассматриваемый период увеличение рекламных бюджетов в два раза выше, чем в среднем по рынку (18 против 8% соответственно). Эта лидирующая группа дает 82% всего объема размещений топ-100 рекламодателей или 41% всего рынка outdoor. Таким образом, наблюдается стабильность и регулярность рекламной активности в outdoor со стороны крупных рекламодателей.

В этой группе можно отметить рекламодателей, которые в разы увеличили объемы размещения в наружной рекламе. Это один из ведущих российских девелоперов «Первая ипотечная компания» (в четыре раза), «Газпром» (в четыре раза), телеканал СТС (в 3,5 раза), авиакомпания «Аэрофлот» (в три раза), сотовый оператор «TELE 2» (в 2,5 раза), промышленно-строительная компания «Группа ЛСР» (в 2,5 раза) и др. То есть ряд крупных коммерческих структур разного профиля, постоянно покупающих значительный объем наружной рекламы, посчитали целесообразным и эффективным кратное увеличение своей рекламной outdoor-активности в посткризисный период.

В первом полугодии 2016 г. в лидирующую «сотню» рекламодателей вошла 31 новая компания. Большинство из них (28) в разы увеличили объемы своего размещения, при этом общий объем размещений этой группы рекламодателей увеличился по сравнению с первым полугодием 2015 г. более чем в четыре раза (в 50 раз больше, чем в среднем по рынку). Таким образом, «новые лидеры» outdoor-размещения внесли наибольший вклад в посткризисное восстановление отрасли.

Особенность кризиса 2014-2015 гг. заключается в значительном падении курса национальной валюты. Так, курс доллара за 17 месяцев (с 01.08.14 по 01.01.16) увеличился на 105%, с 35 руб. до 73 руб. В 2016 г. он снизился на 10% и стабилизировался на отметке 65-66 руб. за доллар США. Соответственно, упали реальные доходы населения. Платежеспособный спрос населения заметно снизился, особенно на значительно подорожавшие импортные товары и услуги, что повлекло и сокращение рекламных бюджетов в соответствующих товарных группах. Негативное влияние на потребительский спрос оказывают и непомерно высокие ставки потребительского кредитования.

Структура товарных категорий наружной рекламе в рассматриваемый период претерпела некоторые изменения. Во-первых, категория «товары длительного пользования», которую традиционно относят к драйверам наружной рекламы, потеряла лидирующую позицию и переместилась на второе место. Ее доля в outdoor-бюджете сократилась на 5% и составила 35% (в некризисные годы – 37%), а доля рекламодателей из её числа, размещавшихся в наружной рекламе, достигала 40%. Лидирующие позиции по итогам первого полугодия 2016 г. (36,4%) заняла категория «услуги», которая нарастила свое присутствие в наружной рекламе на 10%. Отметим также категорию FMCG, доминирующую в ТВ-рекламе, которая также нарастила свое присутствие на рынке ooh на 3,2% (Таблица 2).

Среди товарных категорий основным драйвером роста рынка наружной рекламы стала именно категория «услуги». В рассматриваемый период ее рост составил 20%, то есть в 2,5 раза выше, чем в целом по рынку (таблица 3).

Лидером в этой категории является «политическая реклама». Крупнейшие политические партии России, входящие в топ-100 рекламодателей, в предвыборный период в несколько раз повысили свои ooh-бюджеты: ЛДПР – в 12 раз, «Единая Россия» – в восемь раз, КПРФ – в девять раз. В категории «СМИ и полиграфия» объем продаж вырос на 131% за счет наращивания закупок наружной рекламы ведущими телеканалами из топ-100 и радиостанциями.

Выше среднего в категории «услуги» росла и товарная группа «услуги связи, средства связи», в которой объём закупок наружной рекламы увеличился на 23%. Лидерами здесь являются операторы сотовой связи и беспроводного интернета, активно осваивающие новые технологии и рынки, и входящие в топ-100 рекламодателей. Отметим лишь две компании: «TELE 2», увеличивший объемы закупок в рассматриваемый период на 167%, и Yota («Скартел»), нарастившая объёмы закупок на 122%.

Среди аутсайдеров категории «услуги» отметим товарную группу «интернет-ресурсы и услуги». Снижение объемов размещения в этой группе в основном связано с тем, что крупнейшие рекламодатели (МТС, OZON.ru, «Утконос») в первом полугодии 2016 г. не размещались в ooh. За аналогичный период 2015 г. МТС разместили рекламу на 17 млн руб., OZON.ru – на 15 млн руб., «Утконос» – на 5 млн руб.

Падение ooh-бюджетов в товарных группах «спортивные товары, услуги» и «туризм, развлечения» связано, прежде всего, со снижением спроса населения в условиях кризиса на товары не первой необходимости. Нулевой рост рекламных бюджетов в товарной группе «финансовые услуги, банки» опять же связан не только со снижением платежеспособного спроса населения, но и с непомерно высокими кредитными ставками.

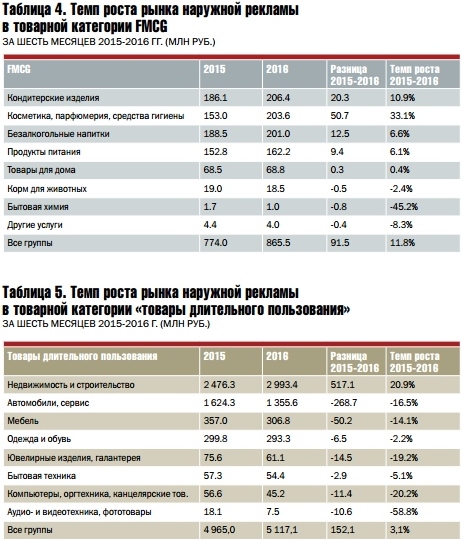

Рост выше среднего по отрасли показала товарная категория FMCG – 12%, что в 1,5 раза выше среднерыночного (Таблица 2). Переток рекламодателей из традиционно «телевизионной» категории FMCG в наружную рекламу, по мнению экспертов, произошел по нескольким причинам. Во-первых, это связано с образовавшимся дефицитом инвентаря на ТВ в рассматриваемый период. Во-вторых, с появлением в наружной рекламе возможности таргетировать аудиторию каждой поверхности, что позволяет оптимизировать рекламные бюджеты. И, в-третьих, в наружной рекламе появился и бурно развивается digital-формат с элементами анимации, который гармонично отражает образы некоторых групп товаров FMCG. За шесть месяцев 2016 г. объем продаж наружной рекламы товарной категории FMCG на digital-поверхностях увеличился в семь раз (по рынку в три раза), что обеспечило около половины прироста бюджета в этой категории.

Более половины прироста объема продаж FMCG обеспечила товарная группа «косметика, парфюмерия, средства гигиены». Темп роста в этой группе составил 33%. Особенностью размещения в этой группе является наличие двух групп крупных рекламодателей, которые в разы увеличили или снизили свои рекламные бюджеты. Например, компания Coty Group увеличила свой рекламный бюджет в 12 раз (на 27 млн руб.), Worldwide – в 11 раз (на 24 млн руб.), Estee Lauder в 2,5 раза (на 23 млн руб.). А компания IFD снизила ooh-бюджет на 30 млн руб. (в пять раз), компания Karl Lagerfeld в первом полугодии 2016 г. не размещалась.

Выше рынка росла и товарная группа «кондитерские изделия» с темпом роста 11%. Основной прирост здесь обеспечили крупные рекламодатели, нарастившие рекламные бюджеты в несколько раз: компания Mondelez International увеличила объёмы размещения на 31 млн руб. (в 470 раз), Mars-Russia – на 24 млн руб. (в 2,5 раза). Однако несколько крупных компаний значительно сократили свои бюджеты: Wrigley на 27 млн руб. (минус 96%), Unilever на 16 млн руб. (минус 48%).

Остальные товарные группы товарной категории FMCG росли ниже рынка.

Категория «товары длительного пользования» за шесть месяцев 2016 г. показала незначительный рост (3%), который оказался в три раза ниже темпов роста отрасли наружной рекламы. Все товарные группы этой категории за исключением группы «недвижимость и строительство» в рассматриваемый период снизили свои рекламные бюджеты и показали отрицательную динамику (Таблица 5).

В свою очередь группа «недвижимость и строительство» увеличила свои бюджеты в наружную рекламу на 517 млн руб. и показала темп роста в 21%, что в 2,5 раза выше среднерыночного. Значительный рост ooh-бюджетов в рассматриваемой товарной группе связан, прежде всего, с государственной программой по субсидированию ипотечных ставок в размере не более 12% годовых на строящееся жилье и новостройки. Практически все крупнейшие застройщики жилья в разы увеличили свои бюджеты: «Первая ипотечная копания» – в четыре раза, группа «ЛСП» – в 2,5 раза, «Дон-строй» – в два раза, PSN Group – в 18 раз, «Самолет Девелопмент» – в четыре раза, «Галс-Девелопмент» – в три раза.

Причины снижения бюджетов в остальных товарных группах связаны опять же с падением спроса на товары не первой необходимости и непомерно высокие ставки потребительского кредитования. Платежеспособный спрос населения также заметно снизился на значительно подорожавшие импортные товары и услуги и повлек сокращение бюджетов.

К примеру, товарная группа «автомобили, сервис», один из лидеров по бюджету ooh, снизила объем размещения на 16,5%. Практически все ведущие автомобильные бренды значительно сократили свои рекламные инвестиции, хотя и не ушли с рынка наружной рекламы. Наиболее значительное сокращение бюджетов показали Volkswagen (на 114 млн руб., минус 71%), Nissan (на 99 млн руб., минус 56%), KIA Motors (на 34 млн руб., минус 33%).

Однако, некоторые автопроизводители повысили свои затраты на продвижение: Ford Motor Co – на 9 млн руб. (плюс 28%), Jaguar Land Rover – на 20 млн руб. (плюс 310%), «ГАЗ» – на 21 млн руб. (в 12 раз).

Лидером по размещению рекламы в outdoor в первом полугодии 2016 г. стал сотовый оператор МТС, который разместил более 13 тыс. постеров на сумму 309 млн руб. и показавший рост 12%. На втором месте – сеть магазинов бытовой техники и электроники «М.Видео», с бюджетом в 287 млн руб., показавшая рост в 29% и закупившая 13 тыс. постеров.

С 15 места на третье переместился оператор мобильной связи компания TELE 2 с объемом закупок инвентаря на 269 млн руб. (рост – 167%). На четвертом месте – сотовый оператор «МегаФон», с объемом закупок на 253 млн руб., снизивший свой бюджет на 3%. Пятое место, как и в прошлом году, у сотового оператора «Вымпелком» с бюджетом 243 млн руб. и темпом роста в 14% (Таблица 6).