За прошедшие 20 лет мы наблюдали целую волну изменений в технологиях, дистрибуции и мультимедийных форматах. Это, а также изменения в пользовательском поведении разрушают некогда крепкие границы между отраслями и расширяют понимание самого понятия «медийная компания». Компании индустрии развлечений и СМИ борются за первенство на сегодняшнем рынке, пытаясь найти ответы, например, на следующие вопросы:

За прошедшие 20 лет мы наблюдали целую волну изменений в технологиях, дистрибуции и мультимедийных форматах. Это, а также изменения в пользовательском поведении разрушают некогда крепкие границы между отраслями и расширяют понимание самого понятия «медийная компания». Компании индустрии развлечений и СМИ борются за первенство на сегодняшнем рынке, пытаясь найти ответы, например, на следующие вопросы:

Подготовленный PwC «Всемирный обзор индустрии развлечений и СМИ» – это наиболее всесторонний экономический прогноз на пять лет в отношении доходов отрасли, расходов на рекламу и доступа в интернет. В этом обзоре представлена дорожная карта будущего роста отрасли.

В 2015 г. большинство сегментов медиаиндустрии продемонстрировали отрицательную динамику относительно 2014 г. Например, по итогам 2015 г. объем рынка телерекламы сократился на 24% до $1,7 млрд, а рынка радио – на 32 % до $189 млн.

В абсолютном выражении объем рынка составил $16 млрд. В течение пяти лет среднегодовой темп роста всей индустрии развлечений и СМИ в России ожидается на уровне 6,4%, что выше общемировых темпов роста индустрии (4,4%), к 2020 г. выручка рынка составит $20,9 млрд.

Согласно прогнозу PwC, уже в 2016 г. интернет-реклама обгонит телевизионную рекламу, заработав $2,12 млрд, и станет новым лидером на российском рынке рекламы, тогда как доходы от рекламы на телевидении составят $2 млрд. Следует отметить, что главным драйвером в интернет-среде остается контекстная реклама: в пятилетней перспективе этот сегмент достигнет $2,22 млрд, продемонстрировав среднегодовой темп роста на уровне 12,8%.

Ожидается, что к 2020 году наиболее динамично развивающимися сегментами станут интернет-реклама (среднегодовой темп роста 16,2 %), платное телевидение (9,79 %) и доступ в интернет (7,61 %).

Российский рынок интернет-рекламы – крупнейший в Центральной и Восточной Европе. В 2015 г. совокупный доход от интернет-рекламы составил $1,7 млрд, что на 19,8% больше, чем в 2014 г. При среднегодовых темпах роста на уровне 16,2% в течение ближайших пяти лет совокупный доход от интернет-рекламы, согласно прогнозу, достигнет $3,66 млрд к 2020 г. В 2015 г. доходы от контекстной рекламы в интернете составили $1,18 млрд, или 68,2% от общего объема рынка, доходы от дисплейной рекламы составили $278 млрд, то есть почти 16,1%. Доходы от интернет-рекламы на мобильных устройствах выросли на 108,3% и составили $198 млн.

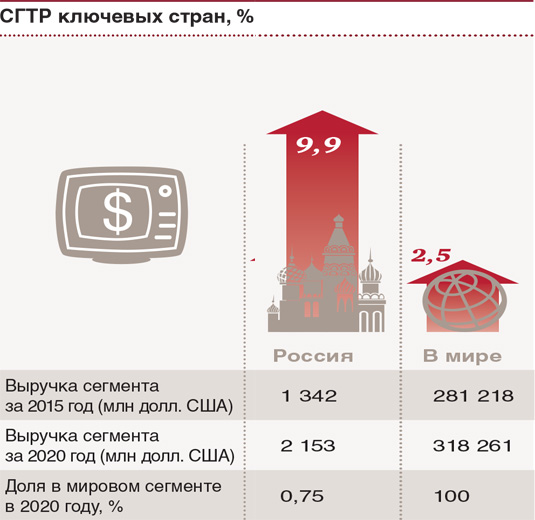

Платное телевидение

Основные препятствия для еще более внушительного роста в сегменте российского платного телевидения связаны с разнородностью развития сегмента в регионах: европейская часть России и крупные города существенно опережают остальные районы. Общая выручка российских компаний, осуществляющих деятельность в сегменте видео и телевидения, растет: в 2015 г. выручка достигла $1,34 млрд. Прогнозы говорят о том, что при условии совокупного среднегодового темпа роста на уровне 9,9% к 2020 г. данный показатель вырастет до $2,15 млрд. Превалирующим компонентом итоговой суммы по-прежнему останется выручка от платных телевизионных услуг, доля которой в общей выручке данного сегмента в 2015 г. составила 88,7%.

Доступ в интернет

Наиболее позитивная динамика ожидается в сегменте высокоскоростного мобильного интернета. Клиенты будут переходить на услуги на базе сети LTE на фоне все большего распространения недорогих устройств, а также предложения операторами новых услуг и успешной продажи клиентам комплексных пакетов данных. К концу 2020 г. общие доходы от услуг интернет-доступа, по оценке, достигнут $6,1 млрд при совокупном среднегодовом темпе роста на уровне 7,6%. Это второй по величине показатель темпов роста в Европе. Общий объем трафика данных на мобильных устройствах превысит 58 трлн Мб к 2020 г. Таким образом, Россия займет второе место в Европе после Германии по объему трафика данных.

Видеоигры

Одна из угроз российского рынка видеоигр – интернет-пиратство. Тем не менее продолжающийся рост легального рынка видеоигр привлекает многих разработчиков и издателей. За последние пять лет доходы от продаж видеоигр выросли на 40%, достигнув $949 млн в 2015 г. К 2020 г. ожидается увеличение доходов до $1,26 млрд при совокупном среднегодовом темпе роста 5,8%. В 2015 г. выручка от продаж традиционных видеоигр в России достигла $695 млн. В 2020 г. данный показатель составит $842 млн при ожидаемых среднегодовых темпах роста на уровне 3,9%. Ожидается рост выручки и от продаж социальных и казуальных игр с $215 млн в 2015 г. до $351 млн в 2020 г. при среднегодовых темпах роста на уровне 10,2%.

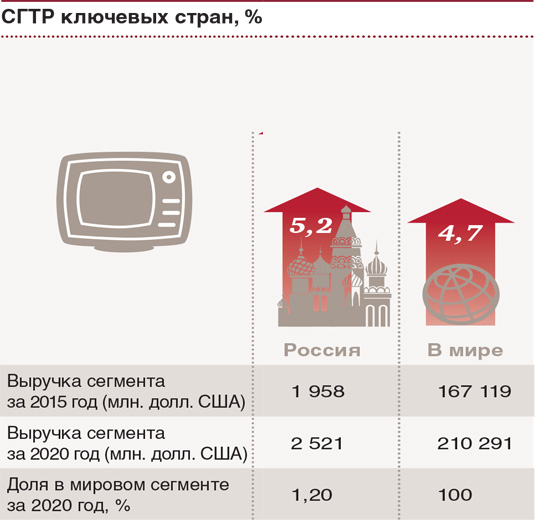

Телевизионная реклама

С учетом текущей экономической ситуации общий объем выручки от рекламы на телевидении в России в 2015 г. снизился на 24,3%, достигнув $1,96 млрд. Тем не менее, по оценке экспертов, рост выручки должен возобновиться в 2016 г. В 2020 г., согласно прогнозу, совокупная выручка от размещения рекламы на телевидении составит $2,52 млрд при среднегодовом темпе роста на уровне 5,2%. Российский телевизионный рынок сильно фрагментирован, что вызвано конкуренцией со стороны онлайн-телевидения, а также появлением все большего числа разнообразных каналов и региональных услуг. В 2015 г. на долю пяти крупнейших российских каналов по времени просмотра («Первый канал», «Россия 1», НТВ, ТНТ и СТС) приходилось 49% совокупного времени.

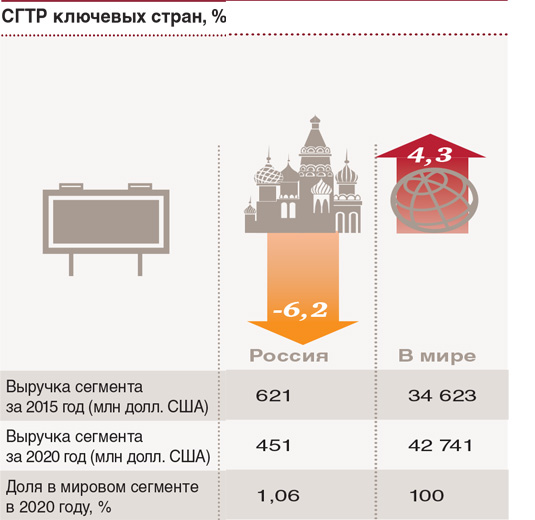

Наружная реклама

По итогам 2015 г. объем рынка наружной рекламы в стоимостном выражении составил $621 млн, на 10,1 % меньше, чем в 2014 г. Российский рынок наружной рекламы рос быстрыми темпами вплоть до 2014 г., однако уже третий год подряд находится под влиянием негативной экономической ситуации в России. В течение прогнозного периода сокращение доходов в данном сегменте продолжится, в 2016 г. спад составит 9,2%. По оценке, доходы в 2020 г. составят $451 млн, что на 38% меньше показателя за 2015 г. К ограничениям в отношении контента добавилось более жесткое регулирование форматов наружной рекламы. В последние годы правительство Москвы стремится сократить объемы «кричащей» рекламы, например рекламных растяжек и больших временных рекламных щитов.

Издание журналов

Согласно прогнозу, к концу 2020 г. общий объем выручки российского рынка журналов, включая доходы от издания потребительских и профессиональных журналов, достигнет $751 млн при совокупных среднегодовых темпах роста на уровне 1,3%. В 2015 г. этот показатель составил $705 млн. В 2015 г. общий доход от печатных и электронных потребительских журналов составил $620 млн, в 2020 г., согласно прогнозу, он достигнет $659 млн при среднегодовом темпе роста на уровне 1,2%. На долю печатных изданий по-прежнему приходится основная доля российского рынка журналов: в 2015 г. в этом сегменте было получено 75% совокупного дохода от потребительских журналов, или $467 млн. Однако к 2020 г. доля печатного бизнеса сократится до 56%: общие доходы от реализации печатных потребительских журналов и размещенной в них рекламы упадут до $371 млн.

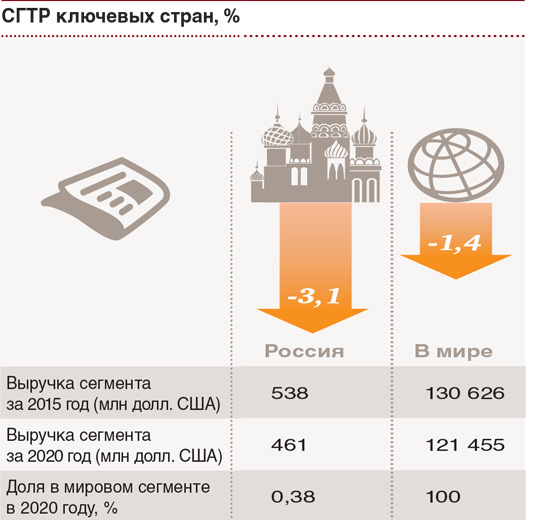

Газеты

Общий объем выручки от продажи газет сократился с $599 млн в 2011 г. до$538 млн в 2015 г., при этом ожидается, что к 2020 г. он снизится до $461 млн при отрицательном показателе совокупного среднегодового темпа роста на уровне –3,1%. Лишь десятая часть населения России покупает газеты. Газеты занимают четвертое место среди средств массовой информации по количеству затрачиваемого на них времени в день после ТВ, интернета и радио. Выход ведущих российских газетных изданий в цифровой сегмент не приносит значительной прибыли. Доход от рекламы в электронных газетах составляет на протяжении последних четырех лет $8 млн в год.

Радио

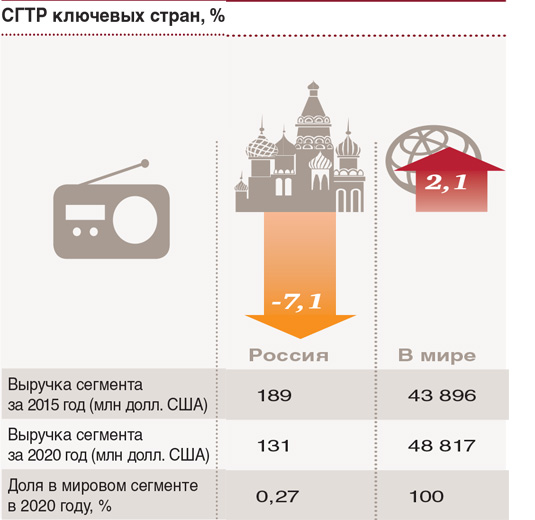

Радио как средство массовой информации стабильно с точки зрения аудитории и расходов на рекламу. Однако на фоне ухудшения экономической ситуации активно наблюдается перераспределение рекламных бюджетов в пользу маркетинга с оплатой за результат. В 2015 г. произошло резкое падение выручки от рекламы на традиционном радио. К 2020 г. суммарная выручка от рекламы на радио, по оценке, составит $131 млн при отрицательном показателе среднегодового темпа роста на уровне –7,1%. В 2015 г. выручка достигла $189 млн. Развитие цифрового радио в России может откладываться и дальше, так как все больше россиян получают доступ в интернет. К 2020 г. 66% российских домохозяйств будут иметь фиксированный широкополосный доступ, в то время как уровень проникновения мобильного интернета достигнет отметки 77%.

Музыкальная индустрия

Совокупный доход российской музыкальной индустрии в 2015 г. сократился на 8,1% – с $650 млн в 2014 г. до $597 млн. Основным фактором уменьшения выручки стало снижение покупательской способности. Снижение доходов наблюдалось преимущественно в сегменте живой музыки, который в годовом исчислении сократился на 9% и составил $553 млн. В то же время совокупный доход в сегменте музыкальных записей вырос на 4,8% и составил $44,3 млн. Рынок музыкальных записей вырос благодаря продажам музыкальных записей на цифровых носителях, увеличение составило $30,4 млн (на 11,1% больше показателя за 2014 г.). Доходы от продажи музыкальных записей на физических носителях продолжили снижаться, став на 6,7% меньше показателя за 2014 г. Согласно прогнозам, к 2020 г. доходы в сегменте музыкальных записей на физических носителях сократятся с $13,8 млн в 2015 г. до $5,9 млн при отрицательном показателе среднегодового темпа роста на уровне –15,5%.